申洲国际中期多赚21% 销售增长主要由中美订单推动

中国针织制造巨头申洲国际集团控股有限公司(2313.HK)今天港股午市休盘时公布的中期销售不及市场预期,下午开市后急挫最多8.7%,但随着投行对业绩作出积极评论,该国在尾盘基本能够收复跌幅。

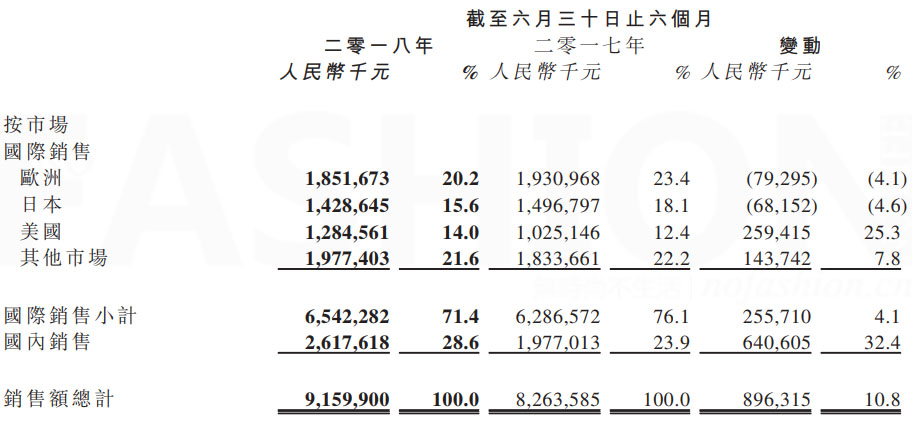

在截至6月30日的上半财年,拥有Nike 耐克、Uniqlo 优衣库、Adidas 阿迪达斯等客户的申洲国际实现91.599亿元(人民币,下同)的销售额,较去年同期的82.636亿元增长10.8%,期内人民币兑美元升值抵减了部分增幅。净利润亦按年上涨21.1%至21.789亿元。董事会建议派发中期股息每股0.85港元,比去年同期0.70港元上升21.4%。

管理层指出销售收入及经营业绩均再创新高。期内中国纺织服装出口得益于国际市场需求稳中有升的趋势,总值同比增加3.2%至1,275.2亿美元,其中纺织品出口因为良好技术基础和产业配套而大增10.3%,增长率较去年同期提高了大约7个百分点,但服装出口则受累于劳动成本升高导致出口竞争力而按年下跌2.0%。

而作为全球第三大服装出口国以及申洲国际的第二大产地,越南保持较高的出口增长率,上半年纺织服装出口额上涨15.7%至136.4亿美元。申洲国际近六成非流动资产仍留在中国内地,越南也占38.4%,集团表示当地与柬埔寨的海外基地产能扩充在期内更好地满足主要客户的订单需求,亦保障了业务的稳定增长;产能规模上升推动单位产品固定开支进一步下降;一体化生产规模趋向成熟不仅节省客户采购成本,也缩短交货期,在当前贸易保护主义抬头的继续有助降低客户的采购风险。

管理层在财报中同时称,将采取提升客户服务能力,持续改进环保、产品创新和设备升级,重视客户的中国市场订单,并进一步扩充海外生产等多重手段,以应对贸易不稳定的环境。

按市场划分的申洲国际中期销售额

国内的面料工厂在上半年继续推进设备的更新改造,由此对自动化和信息化的推动使集团达到减员增效的目标,同时减轻了人工成本上涨的压力。国内基地的用工总人数比去年同期有所下降,产量反而同比提高,而越南的员工规模已经接近预期,生产效率大幅提升。

截至6月30日,该集团共雇用84,130名员工,比去年同期净增加2,550人,但员工成本占比从去年同期的30.2%下降到28.2%。中期整体毛利率提高了60个基点至32.3%,比Goldman Sachs Group Inc. 高盛的预测高出100个基点,也优于Morgan Stanley 摩根士丹利的期望。

占申洲国际67.9%销售的运动类产品销售额达62.156亿元,较去年同期增加12.6%,国际品牌在中国和经济复苏的美国市场对运动服的需求均上升,但欧洲则呈现下滑。第二大品类休闲类产销售增5.0%至21.644亿元,增长主要由中国内地市场带动,日本订单减少。内衣亦有15.1%的快速增长,销售增至7.144亿元,国内及日本需求均有上涨。

期内主要客户订单需求保持较理想增长,最大客户带来的收入大涨13.5%至27.157亿元,第二至四大客户的订单也分别录得8.8%、3.7%和1.9%的涨幅。

申洲国际(2313.HK)周一收报95.45港元,全日跌幅收窄至0.47%,使2018年迄今的累计升幅稳定在24.3%。高盛在中报后维持该股“确信买入”名单的地位,目标价为115港元,并预期人民币贬值及生产效率改善会此刺激申洲国际的下半年盈利继续实现强劲增长。摩根士丹利也维持115港元的目标价和“增持”的评级。